Предлагается ввести три вида процедур: внесудебное и судебное банкротство, а также восстановление платежеспособности. Инициировать их может только сам должник.

Чтоб не в петлю головой

Глава государства подписал Закон «О восстановлении платежеспособности и банкротстве граждан Республики Казахстан». Он вступает в силу с марта этого года.

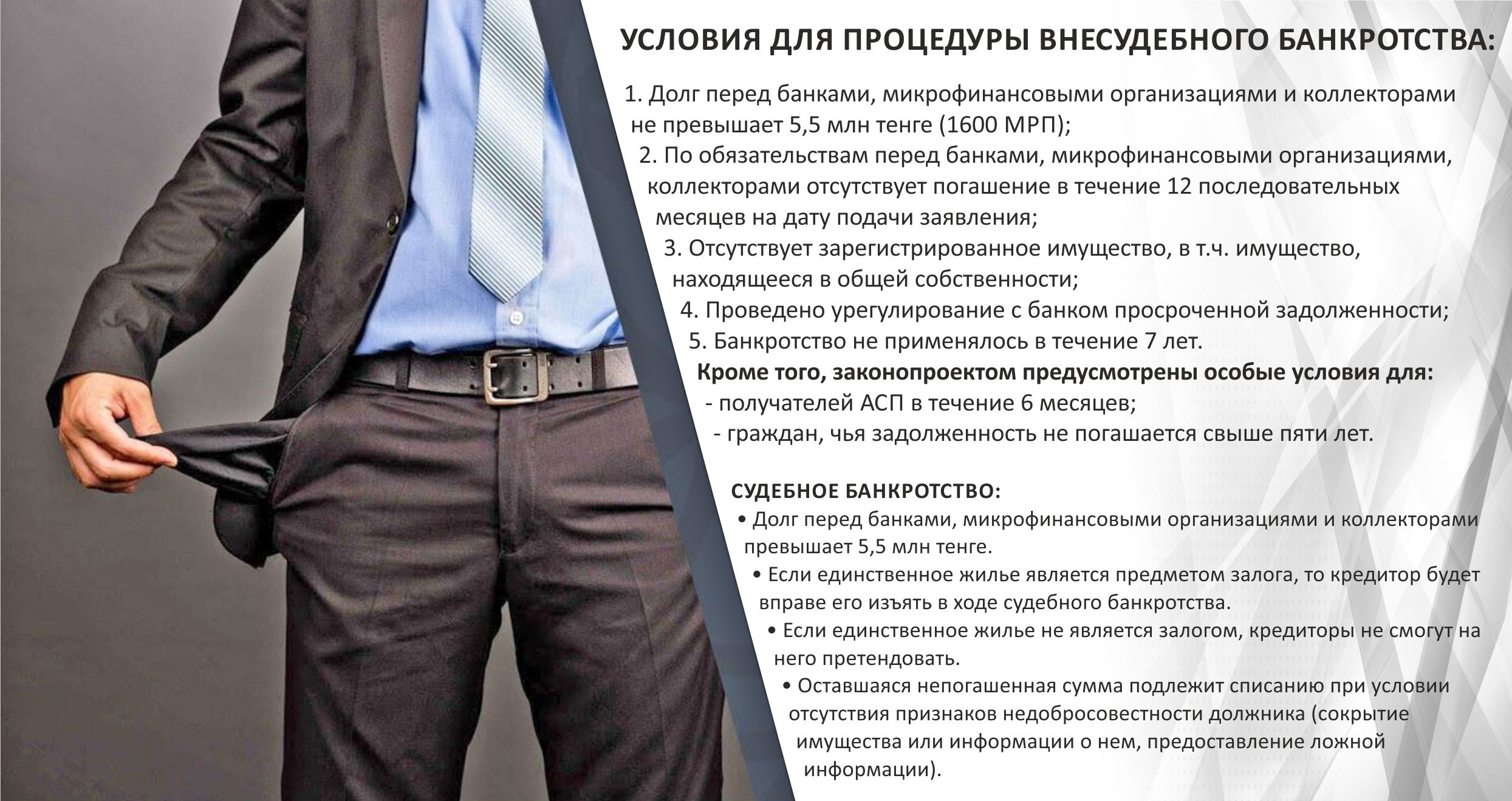

Предполагается, что внесудебное банкротство применяют только по долгам перед банками, МФО и коллекторскими агентствами. Эта процедура возможна при определенных условиях.

Одно из них: если задолженность не превышает 5,5 миллиона тенге и не было возможности погашения в течение 12 месяцев. Сюда же относится отсутствие зарегистрированного имущества. Однако перед процедурой заемщик должен урегулировать с банком просроченную задолженность. Это важно!

К прочим условиям относится и то, что ранее банкротство не применялось к должнику в течение 7 лет.

Спишут добросовестным

– Законом предусмотрены особые условия для получателей АСП, которым оказывается господдержка в течение шести месяцев, – пояснил на брифинге РСК руководитель департамента госдоходов по Карагандинской области Ануар Мадиев. – Это же условие распространяется и граждан, чья задолженность не погашается свыше пяти лет.

Внесудебное банкротство будет проводиться на веб-портале «электронного правительства». Но для начала должника проверят на соответствие входным критериям.

Судебное банкротство граждане смогут применить, если у них не погашена задолженность на сумму выше 5,5 млн тенге, а также имеются другие долги. Этот вид банкротства предусмотрен для максимального удовлетворения требований кредиторов за счет имущества должника.

Если залог – это единственное жилье, то кредитор будет вправе его изъять в ходе судебного банкротства. А когда жилье не является залогом, то и претендовать на него нельзя.

Оставшаяся непогашенная сумма подлежит списанию. Но только в том случае, если должник добросовестный. К тому же не скрывает свое имущество, не предоставляет ложную информацию.

Долги по алиментам не спишут

Третья процедура – восстановление платежеспособности. Это возможность получения в суде рассрочки на оплату долгов до 5 лет. Но в этом случае у претендента должен быть стабильный доход.

План восстановления разрабатывается совместно с финансовым управляющим и утверждается в суде. Здесь преимуществом является то, что после человек не обретает статус «банкрот».

Надо отметить, что если гражданин получил этот статус, то займы ему выдаваться не будут в течение 5 лет. Исключение составляет получение микрокредитов в ломбардах. На протяжении трех лет у банкрота будет проводиться мониторинг финансового состояния.

Стоит отметить, что к списанию не подлежат: долги по алиментам, возмещение вреда, причиненного жизни и здоровью другого человека. В тот же список попадают долги, связанные с возмещением ущерба по уголовным правонарушениям.

Штраф от 345 тысяч тенге

А тех, кто хочет в своих целях «прикинуться» банкротом, ожидает «сюрприз» – штраф 200 МРП (1 МРП — 3450 тг). Если предоставить ложную информацию или попытаться скрыть имущество – 100 МРП.

Вводится ответственность и для финансовых управляющих. Например, за нарушение порядка проведения процедур судебного банкротства и восстановления платежеспособности. Здесь штраф составит от 15 до 100 МРП.

– Согласно Закону, чтобы применить внесудебное банкротство, то заявителю необходимо подать заявление в ЦОН, – сообщил руководитель ДГД. – Оно принимается в бумажном и электронном варианте. – Это же можно сделать и через приложение: «E-salyq Azamat», веб-портал E-gov и ИС ЦОН.

Не нужно брать дорогой телефон

Реализация закона приведет к снижению долговой нагрузки граждан, смягчению социальной напряженности и стимулированию выплат по долгам. Такого же мнения придерживается и Наталья Весельская, заведующая кафедрой правового регулирования экономических отношений Карагандинского университета Казпотребсоюза.

По ее словам, этот закон представляет собой цивилизованные отношения между кредитором и должником. Его принятие играет на руку обеим сторонам.

– Потребность в этом законе назрела давно. В жизни ведь разные ситуации бывают. Кто-то, например, возьмет себе телефон за полмиллиона, а потом не может эти деньги отдать. И в этом случае человек теперь будет думать, стоит ли так беспечно относиться к оформлению займов или можно обойтись без них. Так у граждан повысится ответственность.

Да и кредиторам будет полегче. Раньше они не имели никаких правовых рычагов воздействия, ведь по закону нельзя лишить должников единственного жилья.

У многих сумма кредита гораздо ниже, чем стоимость квартиры. Бывает, конечно, и так: человек вынужденно берет кредиты в силу различных жизненных обстоятельств.

– И здесь все описанные выше процедуры помогут ему выйти из этого затруднительного положения. Но в любом случае каждый должен думать о последствиях и нести ответственность за свои действия, – говорит Н. Весельская.

Кирилл ВАСИЛЬЕВ